2015年,在房地产及其相关货币信贷政策的有利推动下,房地产市场迎来了温和复苏。但分化进一步加剧,不同地域房地产市场的冷热不均,一线和个别二三线城市成交量大幅增长,带来了房价涨幅非常大,与此同时,大部分三四线城市还在为去库存而奋斗;不同细分产品市场的盈亏情况也不同,与住宅物业相比,大部分商业物业盈利更加艰难;不同房企的盈利能力也表现出巨大的差异,强者恒强,大部分中小开发房企利润连年下滑,很多正在被迫转型,且行业总体盈利能力也在逐步下滑。虽然行业起起伏伏,我们相信,未来十年左右,中国房地产市场整体上仍有较大的发展空间,但市场呈短周期波动。短期来看,识别哪些城市商品住宅短期需求潜力大,面对进一步“分化”的全国商品住宅市场,这种识别能力显得更为重要!

对于各类房地产投资者来说,尤其开发企业,判断和甄别不同地区投资前景、机遇和风险,具有重大价值。同时,鉴于房地产短周期的波动性,即便是城市基本面最好的一线城市,也存在着不同年份投资时机好坏的区别。据此,我们针对大中型房企重点布局的35个重点城市,做系统性研究,以期预判每个年度不同城市的投资风险度。本报告为《2016年中国35城房地产短周期风险识别系统》总报告。

一、35城房地产短周期风险评价指标体系

近几年,诸多研究机构和开发企业,都在对于中国不同城市房地产投资的前景和风险,进行分析和研究,因为这对于在全国多城进行布局的开发企业的决策非常重要。当前,市场上流行的同类报告,各有优劣之处。相较而言,我们研究的出发点更加独特:虽然也关注一个城市的中长期发展前景和机遇,但将研判的重点放在未来一年不同城市的市场风险。也即,从房地产短周期的角度,研究不同城市房地产市场波动的风险程度。这对于房企拿地的现实指导意义和价值,非常之大。比如,绝大部分此类报告,都会把四个一线城市列为投资前景最好、风险最低的城市,从中长期来看确实如此。但从房地产短周期的角度分析,我们并不这么认为。

为了去芜存精,提高指标的精准性,我们精选了影响未来一年市场的核心指标,包括市场需求、市场供应、市场供求、房价偏离度等4个一级指标,以及16个二级指标。并根据各指标对城市房地产市场的影响程度,予以权重赋值。其中,市场需求的相关指标为反向指标,其余为正向指标。

第一步,对16个二级指标进行标准化;第二步,将二级指标与权重相乘得到4个一级指标;第三步,将4个一级指标与权重相乘得到初步综合指标;第四步,根据35城房地产生命周期情况与我院资深专家的经验,对初步综合指标进行微调,最终得出综合数值。

表1:2016年中国35城房地产短周期风险识别系统指标体系

本报告35个重点城市包括4个直辖市:北京、上海、天津和重庆;15个副省级城市:哈尔滨、长春、沈阳、济南、南京、杭州、广州、武汉、成都、西安、大连、青岛、宁波、厦门、深圳,其中深圳、宁波、青岛、厦门、大连属于计划单列市;16个地级市:石家庄、郑州、南昌、太原、乌鲁木齐、呼和浩特、长沙、贵阳、昆明、西宁、兰州、银川、南宁、福州、海口、合肥。

二、2016年35城房地产短周期风险识别一级指标分析

(一)市场需求

我们将需求分成三大层面,从人口面、经济面和财富面,对影响商品住宅需求的核心因素进行较为系统的梳理。在计算排名的过程中,将人口面、经济面、财富面的多项指标分别设以一定的权重。具体来看,重点选取近五年常住人口复合增长率、2014年常住人口增长率、2014年外来人口占比、2015年小学生入学规模增长率和2015年大学生在校人数增长率等作为人口层面的一些核心指标;选取近五年GDP增长率、创新经济综合指标作为经济层面的核心指标;选取2015年城镇居民人均可支配收入增速作为财富(收入)层面核心指标。通过标准化、德尔菲法和加权平均等方式方法,综合测算出未来1-3年,或者说是中短期,35城住宅需求潜力的排序。其中排名越高的城市,说明市场需求潜力较高,企业进入风险较小。(注意:这里指代需求增长率,而非需求规模,数值仅体现不同城市间需求增长态势的相对强弱)

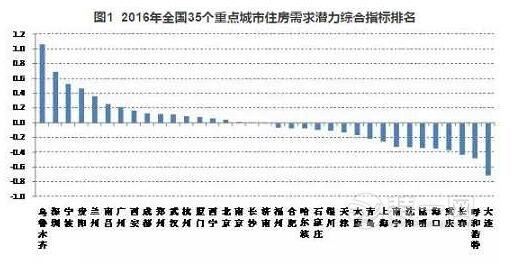

从整体排名上看,35城之间的住房需求潜力分化比较明显。排名第一的乌鲁木齐,人口面、经济面、财富面皆比较强。排名第二的深圳,主要得益于外来人口占比高、小学生入学规模增长快、创新经济指数高。宁波主要受2015年在校大学生的异动大增的拉动,存在高估现象。贵阳GDP增速、人均收入增速、小学生增速比较明显。排名倒数第一的大连,主要是经济增速、创新经济指标、收入增幅太弱。排名倒数第二的呼和浩特,收入增速、小学生增速、创新经济较弱。排名倒数第三的长春,人口增速、经济增速、创新经济、收入增速、皆较弱,突出反映了东北地区现状。

图1:2016年全国35个重点城市住房需求潜力综合指标排名

(二)市场供应

主要从35个城市的商品住宅库存规模及变化(现货)、企业购置土地面积规模及变化(期货)、商品房用地成交规模及变化(期货)、房屋新开工面积规模及变化(准期货)等因素,对各城未来住宅供应情况进行对比研究。其中得分越高的城市,说明市场供应压力越大,企业进入风险越大。

近两年35城住宅库存整体呈现高位盘整并逐步下降的态势,主要是2015年随着楼市政策的逐步宽松,市场开始复苏。特别是2015年年底中央提出去库存任务后,陆续出台了一系列相关配套政策,各地也积极配合落实,今年以来去库存效果得以明显体现。虽然市场整体有所好转,但由于城市分化严重,多数库存较高的三四线城市土地供应和房屋新开工暂停或放缓,也导致35城整体新房供应依旧放缓。因此,按照从拿地到开工、再到形成新房供应的一般周期判断,预计未来一年(2016年下半年和2017年上半年),新房供应仍将减少,住宅库存压力进一步缓解。

同时,随着2016年以来降房贷首付比例、调降房产交易税费等一系列力度更大的政策出台,楼市进一步趋于活跃。全国楼市分化突出,深圳、上海等一线城市和合肥、厦门等个别二线城市的楼市由于过于火爆而陆续收紧了政策,而其他二三四线城市受制于高库存,仍在积极出台其他刺激政策。另外,值得关注的是,少数热点城市正在加快土地供应,而高库存城市则限制土地供应,这也就意味着未来一两年,前者的新房供应量将增加,而后者新房供应可能减少。

从综合排名看,兰州、太原、海口排名最靠前,显示这些城市供应压力有所加大,其中兰州主要是土地成交量增幅明显,太原则是商品住宅库存及新开工量增幅较高,海口则是近几年企业购地量增加明显,房屋新开工量也快速上升。石家庄、沈阳、大连排名较为靠后,沈阳和大连主要是受制于经济环境,市场需求不足,楼市去化压力大导致近几年土地供应有所放缓,石家庄则是近几年土地供应明显减少。因此,预计这些城市,今年乃至明年的楼盘供应量都将明显少于前几年。

图2:2016年全国35个重点城市商品房供应综合指标排名